不動産投資のパターン② 「資産形成」

「資産運用」に比べると、「資産形成」という言葉は聞きなれないものかも知れません。あるいは、この二つの言葉を同じ意味として捉えている人も多いでしょう。

まずは両者の違いからご説明します。

「資産運用」とは、今手元にある資産を“運用”してリターンを得ることを言います。

“運用”と聞くと株式や投資信託などのいわゆる「有価証券」を連想する方が多いと思いますが、リターンがあるという意味では我々の身近な存在である銀行の預金も運用の一種です。

ただし、例えば1万円を銀行の普通預金預けたとしても、そのリターンは無きに等しいものです。その行為を「資産運用」と呼ぶには少し無理があります。

反対に、1億円の元手があったとして、その資金を年利10%で回せたのであれば、利益は莫大なものになります。

このことからわかるように、「資産運用」は「大きな資産」を「高い利回り」でまわしてこそ、その効果が発揮されます。

これは「運用に投入できる資金が多いほうが有利」ということを意味しますから、その点ではある程度手持ち資金がある人向けの方法と言えます。

「資産形成」はじっくり時間をかけることで成功する!

それに対し、「資産形成」とは長い年月をかけて資産を“形成”していくことです。将来まとまった資産を作るために、少しずつコツコツと積み立てていくようなイメージを持てば分かりやすいでしょう。

積み立てる方法はなんでも構いません。貯金でも良いですし、NISAを使った投資信託でも大丈夫です。貯蓄型の生命保険を使って、半ば“強制的に”資産形成を行っていく人もいます。

今は手元に大きな資産がなくても、この方法であればすぐに始められます。つまり、その気になれば誰でも挑戦することができるのです。そして、「継続は力なり」の言葉通り、時間を味方につけることが資産形成を成功に導く秘訣です。

「資産形成」は、言ってみれば効率的な資産運用の前段階のようなもので、これを怠っていきなり資産運用に入ってしまうと、先ほどの普通預金の例のように大きな効果を得られない可能性が高くなります。

不動産投資は「金持ちだけのもの」ではない!

「資産運用」と「資産形成」。この二つを不動産投資に当てはめたらどうなるでしょう。

前者は、「資産運用」のページでご説明したように、既に資産としての不動産があったり、大きな他人資本(=借入)を投入するパターンです。

残念ながら、この手法は誰にでもできるというわけではありません。実行できるのは、既にある程度の資産を持っているか、多額の借入をできる信用力のある人に限られてしまいます。

ですから、その条件を満たしていない場合には「資産形成」から不動産投資に入るという方法を取るしかありません。

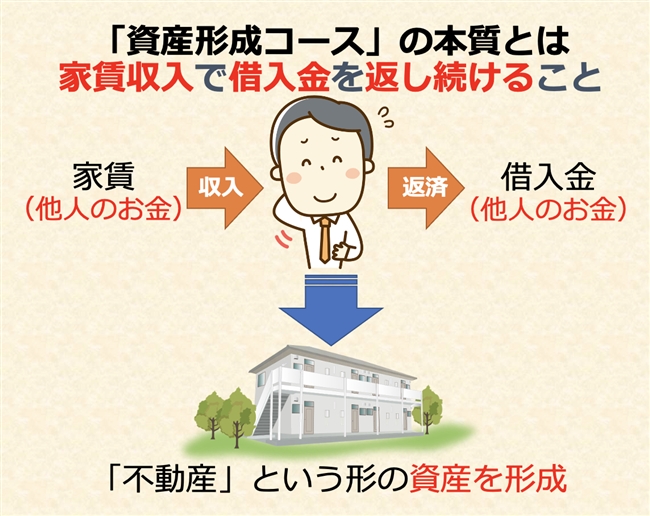

不動産投資における「資産形成」とは、具体的にどういったことでしょうか。イメージしやすいのが、「物件をローンで購入して家賃収入でコツコツと返済していく」ようなケースです。

このやり方であれば、アパートローンを組んだとしてもそれを無事に返し終わった後には、自分の手元に不動産という「資産」が残ります。長い時間はかかりますが、自分の資金をあまり投入せずに不動産という「資産」を手に入れることができる点が大きなメリットです。

「時間」と「他人資本(=借金)」を味方にして資産を作っていく「資産形成」コース。

言い換えればこれは、「家賃収入」という“他人のお金”で、「アパートローン」という“他人のお金”を返し続けることで、「不動産」という“自分の資産”を形成していく方法です。

意外と知られていませんが、これも立派な不動産投資のカタチ。世の中には「不動産投資は金持ちだけのもの」と言う人もいますが、こう考えればそれがいかに的外れな意見かが分かると思います。

不動産投資による「資産形成」 2つのポイント

ただし、その道のりは決して平坦なものではありません。この「資産形成」コースを実行する場合、注意すべきポイントは二つあります。

一つ目は、「ローン全期間において、税引き後の手残り金がローン返済額を上回ること」

そして二つ目が、「ローン返済後も資産として価値が残るような物件であること」

言葉にすると簡単ですが、実はこの二つを両立させるのは非常に難しいと言えます。現在のことだけでなく、何十年も先の未来まで想定して行動しないといけないからです。

なによりもまして大事になってくるのは、やはり購入する「物件選び」でしょう。

例えば、始めは高い家賃設定ができていても、空室率の上昇と共にじりじりと家賃が下がってしまうことは珍しくありません。むしろ賃貸経営においては自然のこととさえ言えます。

このような状況を予め想定しておかないと、スタート時は家賃収入でローンを返済していたのに、いつの間にか返済額が家賃収入を上回ってしまい、その差額を泣く泣く他の収入で補うような事態に陥ってしまいます。

物件の資産価値が失われたら「資産形成」にはならない!

あるいは、やっとの思いでアパートローンを返し終わっても、もう物件がボロボロで資産としての価値が失われている場合もあります。

そんな時も一棟アパートであれば土地が残るかもしれませんが、区分所有(マンションの一室)のケースでそうなってしまうと、建替えさえもできずにどうにも身動きが取れなくなることも考えられます。

また、たとえ優良な物件を購入できたとしても、なにもせずにただ手をこまねいているだけでは税金を払うばかりで手元に返済資金が残らない可能性もあります。長期的にキャッシュフローをプラスに保つには、税金対策も含めた「戦略」が必要となります。

「他人資本(=借金)を使って自分の資産を形成する」と聞くととても魅力的ですが、そこには幾多の困難が待ち受けています。少なくとも、賃貸経営を「不労所得」などと考えている人は手を出さないほうが身のためでしょう。

長い時間をかけて行う「資産形成」だからこそ、きちんとゴールにたどり着くためには多くの継続的な工夫が必要なのです。