不動産投資の特徴② 「レバレッジ効果」

「レバレッジ効果」という言葉をご存知でしょうか。

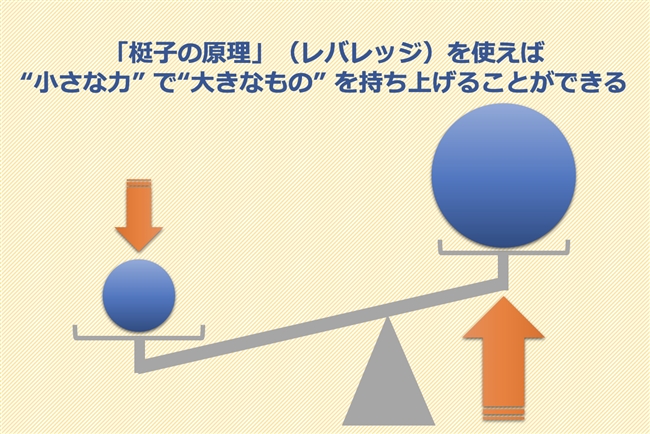

「レバレッジ」とは英語で「梃子(てこ)」のことを指し、資産運用の世界で度々登場するキーワードです。特に不動産投資とは切っても切り離せない関係と言われています。

改めて「梃子の原理」を思い出してみましょう。「支点を設けることで、長い方の力が少なくても短い方に大きな力を及ぼす」というもので、子供の頃に遊んだシーソーなどもこの原理を使ったものです。

資産運用の世界において、「レバレッジ」とはこの自分側の棒を長くする手法のことです。自分の使う棒を長くすることでより大きな力を及ぼす、言い換えればより効率的な運用を行うと考えれば良いでしょう。

では、どうやって自分側の棒を長くするのでしょうか?

その秘密は「他人資本」、簡単に言ってしまえば「借金」です。

レバレッジ効果の具体例

具体例で見てみましょう。

例えば、手元に運用資金100万円を持っている人いるとします。その人が100万円全てを年間5%で運用しても、一年後には105万円にしかなりません。

しかし、この人がどこかから4,900万円のお金を借りてきて、全体で5,000万円の運用資金を5%で運用したらどうなるでしょうか。

5,000万円は一年間で5,250万円となります。仮に借金の返済で200万を返したとしても(返済期間30年、金利1.3%で計算)、手元には50万円が残ります。

同じ「元手の100万円」で同じ「5%の運用」をしているのに、手元に残るのは5万円と50万円。結果として10倍という大きな違いが生まれます。

これが「レバレッジ効果」です。

レバレッジ効果の注意点

これだけ聞くととても効果的なものに聞こえますが、「レバレッジ効果」には二つの注意点があります。

一つ目は「他人資本をきちんと自分の味方にできるかどうか」です。

先ほどの例では、借入金の設定を「返済期間30年、金利1.3%」としました。この状態であれば、借金を“自分の味方”にできているということになります。

しかし、もし借入金の金利がもっと高く「3%」だったらどうなるでしょうか。あるいは返済期間がぐっと短く「25年」だったらどうなるでしょうか。

どちらの場合も年間5%の利回りで得た250万円が借入の返済でほぼなくなってしまうことになります。

せっかく他人資本を導入したとしても、その返済コストが利回りを上回ってしまうのでは意味がありません。

「目指す利回りは高く、他人資本の金利はなるべく安く、返済期間はなるべく長く」。これがレバレッジ効果を生むために大事な要素です。

二つ目は、現実問題として「借金をするのが難しい」ということです。

もしあなたが、なんの準備もせずいきなり銀行に行って「5,000万円貸してくれ」と言ったら、銀行はどんな反応を示すでしょう。きっと体よく門前払いされるのがオチです。

金融機関は「金を貸す」のが商売です。ビジネスとして成り立たない話には見向きもしません。他人資本を利用するのであれば、こちらにもそれなり根拠が必要なのです。

不動産投資とレバレッジ効果は相性が良い!

不動産投資においてレバレッジ効果が得やすいのは、お金を貸してくれる金融機関に対して「“不動産”という担保価値のあるものを用意できるから」と言っていいでしょう。

金融機関は融資回収が困難になった場合の代替案を用意できない人にはお金を貸してくれません。これはお金を貸す側として当たり前の考え方です。

その点、不動産投資は不動産を所有することが前提となる運用方法ですから、借金返済の代替案である「担保」を金融機関に提供することができます。不動産投資とレバレッジは非常に相性が良いと言われるのは、この点に集約されます。

もちろん、不動産投資をするからといって必ずレバレッジ効果を狙う必要はありません。アプローチ方法によってはレバレッジを使わずに不動案投資を行うこともあり得るでしょう。

ただ、その相性の良さや効果の高さから、不動産投資を行う際には「レバレッジ効果」を知っておいて損はありません。