「生命保険は難しい…」は誤解です!

「なぜこの生命保険に加入したのですか?」

ファイナンシャルプランナー(FP)として生命保険のご相談を受ける時、私はこんな質問から始めることがあります。

保険の相談には「これから生命保険に入りたい」という新規加入のものの他に、「今入っている保険で本当に良いのか知りたい」という、いわゆる“保険の見直し”のケースも少なくありません。特にお子さんの誕生や住宅購入などの人生の節目で生命保険の見直しを希望する人は多く、その場合はまず現状加入している生命保険の確認から始めるのが定石です。

生命保険に加入したのであれば、そこにはなんらかの「理由」があったはず。私としてはその理由を知りたいだけなのですが、実はこの質問に対し答えを詰まらせてしまう人は決して珍しくありません。

そうです、このように「なんのために入ったかも分からず毎月の保険料を支払っている人」が実際には多く存在するのです。

こうした背景には、皆さんの生命保険に対する“苦手意識”のようなものがあるのかも知れません。自分自身が加入していても、なんとなく「保険は難しい」とか「保険はよく分からない」と感じて、内容の理解に前向きでない人がほとんどと言ってもいいでしょう。

しかしながら、その「内容がよく分からない生命保険」に長い期間に渡ってお金を払い続けるのはその人本人です。場合によっては「人生で家の次に高い買い物」と呼ばれる生命保険。その中身を理解し、自分で必要性の有無や保険料の妥当性を判断することは非常に重要です。

そこで今回のコラムでは、「“お金の相談”の専門家」であるFPが、“生命保険を売らない”コンサルタントの立場から、保険を理解するためのはじめの一歩として「生命保険の3つの基本形」をご紹介したいと思います。

生命保険の「カタチ」は3つしかない!

馴染みのない人にはとても複雑そうに見える生命保険。しかし、その生命保険の基本形は、実はたったの3種類しかありません。

- 定期保険

- 終身保険

- 養老保険

世の中に生命保険は数あれ、全ての保険がこの3つの形のどれかに当てはまります。

「えっ、そんなこと言ったって、他にも医療保険やがん保険、変額保険や外貨保険とかあるじゃないか」と思われた方、ごもっとも。

まずご理解いただきたいのは、今回のテーマはあくまで保険の「カタチ」であるということ。保険にはいくつか分類方法がありますが、その中でも基本となるのが「カタチ」による分類となります。

例えば、医療保険やがん保険は「保障の対象」でジャンル分けした名称です。一方で、変額保険や外貨保険は「保険の運用対象」で区分されています。

それに対し、生命保険を「カタチ」で分けるのであれば、「定期」「終身」「養老」の3種類となります。医療保険であっても「定期型」と「終身型」の両方が存在しますし、変額保険と言っても「終身型」と「養老型」の両者があると考えれば理解しやすいかもしれません。

それでは3つの基本形を詳しく見ていくことにしましょう。

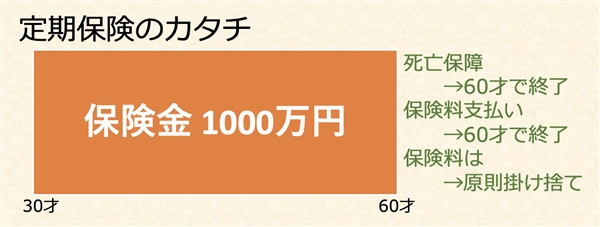

保険料が安い「定期保険」

定期保険はその名の通り、保障の期間が定期、つまり「契約開始時から終わりのタイミングが決まっているカタチ」の保険です。

例えば、60歳までの死亡保障などが分かりやすいでしょう。60歳までは毎月いくらかの保険料を払い、その期間中に亡くなった場合は保険金がでる仕組みになっています。

定期保険のメリットは、何と言っても他のカタチの保険に比べ「保険料が安い」という点にあります。

反対にデメリットは、保険料は掛け捨てになる場合が一般的ですので、「保険期間中に何もなければ保険料はまるまる無駄になってしまう」ことです。

どんなものにも言えることですが、定期保険の場合もメリットとデメリットは表裏一体。少し意地悪な言い方をすれば、保険料を無駄にする人が多いからこそ、その分を“万が一”があった人のために使えるということかもしれません。

その意味では、「みんなで少しずつお金を出し合って誰かの“万が一”に備える」という保険の基本理念(互助の精神)に一番近い形の保険とも言えますが、生命保険会社も営利企業である以上は一定の利益を出さなくてはなりません。保険料はただ「安いから良い」ということではなく、「安いには安いなりの理由がある」という点はしっかり認識しておくべきです。

「保険料が無駄になる」という理由で敬遠する人も多い定期保険ですが、見方を変えれば保障として非常に効率的に考えられているカタチとも言える保険です。特に決まった一定の期間に大きな保障が欲しい場合は、優れた費用対効果を発揮してくれるはずです。

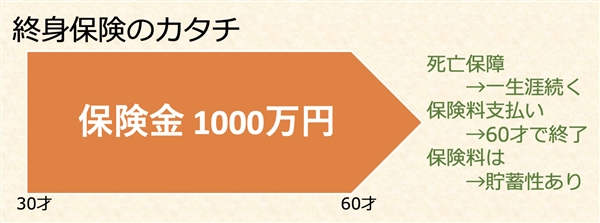

保障がずっと続く「終身保険」

「終身保険」は保障期間が終身、つまり「一生続くカタチ」の保険です。

保障は一生涯続きますが保険料は途中で払い終わる場合も多く、例えば60歳で保険料は払い終えることで、その後は経済的な負担がないまま保障を一生残しておくといった形を作ることができます。

終身保険の大きなメリットは「貯蓄性が高い」ことです。一方で定期保険に比べると「毎月の保険料は高め」になります。その点において、終身保険と定期保険は対照的なメリット・デメリットを有していると言えるでしょう。

ずっと続く死亡保障であれば、たとえどんなに長生きしたとしてもいつかは必ず終身保険の出番がやってきます。そのため、遺族が保険金を受け取ることまで含めてしまえば、定期保険と違い「保険料がまるまる無駄になる」という状況が生まれない構造になっています。

一方で生命保険会社の立場で考えれば、不用意に終身保険の保険料を安くすることはできません。全ての契約に関して保険金の支払いが確定していると言っても良いからです。

毎月の保険料が高いことは加入者にとってはプラスではありませんが、その分、終身保険には貯蓄性があります。そのままにしておけば保障は一生続きますが、もしその保障が途中で必要なくなったのであれば、その時点で解約してそれまでに貯まったお金(解約返戻金)を受けとることもできます。

どれだけのお金が戻ってくるかは商品や設計、解約するタイミングによって変わってきますが、上手にやれば結果として払った保険料の大部分が戻ってくるケースもあり、コスト面の負担を軽減することも可能です。

ただし、いくら貯蓄性があるからと言って、過度な金額の保険料を設定するのは考えものです。毎月の支払いが家計を圧迫し、ライフプランに悪影響を及ぼす可能性があるからです。

未来に戻ってくるお金のために、今の生活が成り立たなくなるのでは本末転倒です。終身保険の保険料支払いは長期間に渡るのが一般的ですので、やはりライフプランから考えた計画的な保険設計が重要となります。

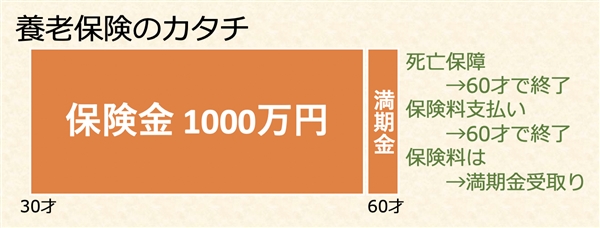

満期金が受け取れる「養老保険」

「定期保険をベースに終身保険の貯蓄性を加えたカタチ」が「養老保険」です。

「保障期間」という意味では定期保険と同じく終了時点が予め決まっており、期間が過ぎた後は保障の対象になりません。ただ、何事もなく保障期間が終わった場合でも、定期保険のように保険料は掛け捨てになるのではなく、「満期金」という名前で掛金が戻ってくる仕組みになっています。貯蓄を主目的とする「学資保険」や「年金保険」はこの仲間と言って良いでしょう。

養老保険のメリットは、終身保険と同じく「貯蓄性が高い」こと。さらに解約という手続きを取らなくても、予め設定した年に自動的に満期金が戻ってくるので、加入者としては手間がかかりません。

デメリットとしては、こちらも終身保険と同じく「月々の保険料が高い」こと。また、保障期間が終わってしまうと保険金が出ないという点は定期保険と同じですが、養老保険の場合は原則として保険金額と同等程度の「満期金」を受け取れるので、この点を取り立ててデメリットと呼ぶ必要はないでしょう。

保険と貯蓄の兼用とも言える性質を持つ養老保険ですが、単純に「貯金代わり」として加入している人が少なくないのはFPとしては気になるところです。資産運用の三原則の観点から考えると、収益性においても流動性においても他の選択肢が検討できるからです。

また、貯蓄性があるのは主契約の部分だけという点にも注意が必要です。主契約以外の特約部分は掛け捨てであることがほとんどのため、結果的に主契約部分の貯蓄性を特約の掛け捨て部分が相殺してしまい、全体としての貯蓄性が大きく損なわれてしまう可能性があります。

無駄な保険に入らないためには…

当たり前の話ですが、生命保険に加入するのであれば「自分が必要とするもの」「自分に合ったもの」を選ぶのが一番です。

しかしながら、実際にはそうなっているケースのほうが少ないかもしれません。世の中の人の多くが「保険料が高いなぁ」とか「本当にこの保険必要なのかな?」と感じているのは、そんなところに原因の一端があると言っていいでしょう。

本来は互助精神に基づいて人を助けるために生まれたはずの生命保険。それがなぜこんなことになってしまうのでしょうか?

その一番の要因は、多くの人が「その人が入るべき生命保険」ではなく、「保険屋が売りたい保険」あるいは「保険屋が売りやすい保険」に入ってしまっているからです。保険会社の社員であれば自社にない商品は売れないわけですし、複数の保険会社の商品を扱う保険ショップでも売りたい商品というのは決まっているものです。

この姿勢は決して褒められるべきものではありません。しかし少しドライな言い方をすれば、保険業界が「手数料商売」というビジネス構造で成り立っている以上はしかたのない側面も持っています。残念ながら、こうした「保険の売り方」は今後も続くでしょう。

そう考えると、やはり自分の身を守るためには一人一人が自分でしっかりとした知識を身につける必要があります。あなたもぜひ保険に対する苦手意識を捨てて、まずは自分にあった「保険のカタチ」を考えてみてください。