投資の成否は「アセットアロケーション」で決まる?

「投資の成否はアセットアロケーションで決まる」

資産運用の世界ではこんな主張をする人もいます。

投資に興味があれば一度は聞いたことがあるであろう「アセットアロケーション」という言葉。しかしながら、その意味を正確に理解している人はそれほど多くないでしょう。

このあまり耳馴染みのない「アセットアロケーション」が、なぜ資産運用の肝と言われるのか? あなたがこれから資産運用を考えているのであれば、この言葉の意味を「知らない」では済まされません。

今回のコラムでは、「“お金の相談”の専門家」ファイナンシャルプランナー(FP)が、「アセットアロケーション」という言葉の意味を通して「資産運用を始める時に本当に考えるべきこと」を解説します。

「アセットアロケーション」の意味を知ろう

「アセットアロケーション」とは、直訳すると「資産配分」という意味になります。「現状持っている資産がどう配分されているか」と考えればイメージしやすいでしょう。

誤解の多い点ですが、ここでいう「資産」とはなにも「利殖性資産(投資性の高い資産)」のことだけを指すものではありません。現金や預金などいわゆる「流動性資産」や不動産などの「安全性資産」を含む、あなたが持つ全ての資産を考慮しなければならないものです。

言い換えれば、「アセットアロケーション」とはその人の「財産目録」です。簿記の知識をお持ちであれば、「賃借対照表の個人版」だと考えていただければ分かりやすいかもしれません。

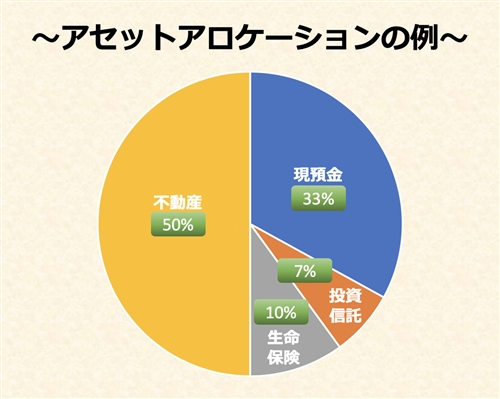

簡単な例を見てみましょう。次のような財産目録の人はどんな「アセットアロケーション」になるのでしょうか。

- 現預金…1,000万円

- 投資信託…200万円

- 生命保険(解約返戻金)…300万円

- 自宅…時価1,500万円(ローン完済済)

グラフにすると上記のようになります。こうして各資産のバランスを考えることで、この人の資産の全体像がよく分かるようになります。

一般的には不動産や生命保険の解約返戻金を自分の“資産”としてしっかりと認識している方はそう多くありません。しかし、ローン返済中であっても自宅の売却価格がローン残債額を上回っていれば差額はその人の“不動産資産”ですし、貯蓄型保険の解約返戻金は保険会社に預けた“貯金”と考えることができます。

こうした目に見えづらいものも含めて自分の資産の全体像を把握することはとても大切です。つまり「アセットアロケーション」とはなにも投資に限った話ではなく、資産全体の配分そのものを指す言葉なのです。

「アセットアロケーション」でわかること

それでは、「アセットアロケーション」が資産運用においてなぜ重要なのか。

これは言い方を変えれば、投資をする時に「アセットアロケーションを考えることで何ができるのか」ということでもあります。

資産運用の肝である「アセットアロケーション」が果たす役割は、大きく分けて2ステップあります。

ステップ① 「運用する資産」を決める

まずその人の資産全体を把握することで、「運用に回すべき資産」を決めます。

「自分の資産からどのくらいの金額を運用に回すべきか」というのはFPとして非常によく受けるご質問ですが、これはその方のアセットアロケーションが分からないことにはお答えしようがありません。同じように現金を1,000万持っている方でも、その他の資産状況によって投資へのアプローチ方法が大きく変わってくるからです。

例えば、先ほどのグラフのように住宅ローンが終わって現金1,000万もっているケースと、住宅ローンの残高と自宅の時価が同じ(つまり自宅の資産評価はプラスマイナスゼロ)の方では、当然「現金1,000万円」の持つ意味が違ってきます。状況によっては、後者の場合は運用商品に手を出さずに繰り上げ返済を行った方が良いかもしれません。

もちろん、その人の「ライフプラン」によっても選択肢は変わってきます。

「年齢がいくつなのか(収入を得られる期間がどのくらい残っているか)」

「収入状況に今後どのような変化が予想されるのか」

「家族構成を含め、これから先の支出はどうなっていくのか」

これらの要素はすべて投資方法のアプローチに関係してきますが、その中でも現状のアセットアロケーションは非常に重要な要素となります。全体像をみないで細部を決めたのでは、資産運用が失敗する可能性が高くなるからです。

さらに言えば、アセットアロケーションを作ることで「資産運用をしない」という選択肢も生まれてきます。実際に運用のご相談にいらした方で、資産全体を再考した結果、当初考えていた運用資金を他の用途に使うことにしたという例もありました。

ステップ② 「運用商品のジャンル」を検討する

投資に回す資産が決まったら、今度は運用商品のジャンルを決めます。

一口に「運用商品」と言っても、様々な種類のものがあります。代表的なところだけでも株式・投資信託・債券・先物取引・FX・外貨・生命保険・不動産・金・預金などなど。

これらの商品にはそれぞれメリットとデメリットがあり、一概にどの商品が良いとは言えません。運用する人のライフプランや投資目的によって、「どの種類の商品を使うべきか」は大きく変わってきます。

その点を理解した上でさらに重要となるのは、これら様々な商品のどれか一つに「偏りすぎない」ということです。

安定した運用を続けるための大事なキーワードが「分散」であることをご存知の方は多いと思いますが、「私は分散投資しているよ」とおっしゃる方の中でも同じジャンルの中での分散しかしていないパターンは結構多いものです。

例えば、いくら株式の中で国や地域を分散しても世界全面株安にはなればダメージは避けられません。そうならないためには、一般的に株式と逆の値動きをすると言われる債券を合わせ持つことで大きな損害を回避することができるのです。

また、実際に多く見られるのが、生命保険の営業マンに言われるがまま何種類かのドル建て保険に入っている例です。保険によって保険料の払い方などに変化をつけて「分散」のフリをしていますが、小細工をしたところで「ドル建て保険」という同ジャンルに偏っている面は否定できません。生命保険で資産運用することの是非はともかく、本当に分散投資をしたいのであれば広い視野で様々なジャンルを検討するべきでしょう。

「同ジャンルの中でどう分散するか?」の前に、まずは「運用するジャンルそのものをどう分散するか?」を考える必要があるのです。

ステップ③ 「ポートフォリオ」を考える

「アセットアロケーション」によく似た言葉として「ポートフォリオ」というものがあります。

ポートフォリオとはもともと「紙ばさみ」や「書類入れ」という意味で、昔の欧米では紙ばさみに資産の明細を挟んでいたことから、現在では「複数の資産の組合せ」という意味で使われています。

言葉の意味だけ考えるとアセットアロケーションと混同しやすいのですが、ポートフォリオの出番は上記の2ステップの後。どのジャンルでどれだけの資産を運用するかを決めた後で、そのジャンルの内訳を考える作業を「ポートフォリオ」と呼びます。

先ほど話に出た「同ジャンル内での分散」はまさにポートフォリオの大きな目的となるわけで、その意味ではアセットアロケーションで行った2ステップの後の「ステップ③」と考えることができます。

よく意味を混同して捉えている人を見かけますが、こうして改めて二つの言葉を比べてみると「アセットアロケーション」と「ポートフォリオ」の違いも理解しやすいでしょう。言ってみれば前者は後者の上位概念です。大きな枠組みを決めないまま細かい「分散投資」を行っても、目的に合った十分な効果は得られるはずもありません。

「木を見て森を見ず」にならないために

ところが、証券会社に資産運用の相談をすると、アセットアロケーションを飛ばしていきなりポートフォリオの話から入ることがよくあります。証券会社で扱えるのは数ある運用商品の中でもごく一部であり、担当者は相談者の資産全体(=アセットアロケーション)を見ることはないわけですから、それはある意味で当然のことかもしれません。

ただ、その人の他の資産(不動産や生命保険の解約返戻金など)を考慮せずに、資産運用の目的や方針を決めてしまって良いものでしょうか。そこに「投資しない」という選択肢は生まれるのでしょうか。

「“お金の相談”の専門家」であるFPとしては、やはり最初にライフプランを作ることオススメします。“人生の予算書”とも言えるライフプランを作成することで、現状資産の棚卸しと今後の資産全体の流れを包括的に考えることができるからです。

そうすることで自分が資産運用に回せるお金を検討しながら(ステップ①)、特定の運用商品に偏らない幅広い視野で投資先を決めていく(ステップ②)ことが可能となります。ポートフォリオ(ステップ③)を考えるのはその後で良いのです。

最初にアセットアロケーションを考えずに、いきなり「どの株が上がりそうか」「どの投資信託が儲かりそうか」「収益用の不動産物件はどれを買ったら良いのか」といった個別商品の比較から始めてしまっては、それこそ「木を見て森を見ず」という状態になりかねません。

まずは自分の資産状況を確認した上で、運用の目的に従って適切なアセットアロケーションを組み上げていく。

それは、「資産運用のスタート」にして同時に「その後の成否を決定づける作業」と言っても過言ではないでしょう。