大家を目指すなら「所得税」の勉強をしよう!

“不動産投資”や“賃貸経営”と聞くと、すぐに「不労所得」と考える人がいます。あるいは不動産投資に興味を持ったきっかけが、この「不労所得」という言葉だったというケースもあるかもしれません。

しかしながら、これは私のところにご相談に来ていただいた方に、まず最初に捨てていただく先入観でもあります。

不動産投資は、決して世の中で言われているような「不労所得」ではありません。ハッキリ言ってしまえば、不動産投資を「不労所得」と考えている人は、その時点で自らの成功を放棄しているも同然です。

重要なのは、賃貸経営という「事業」を行っていくためには必要な知識を得ること。特に税金の知識は不動産投資をしていく上で必要不可欠です。

そこで今回のコラムでは、自ら賃貸経営を行う大家であり、「“お金の相談”の専門家」ファイナンシャルプランナー(FP)でもある“現役大家FP”が、そんな税金の中でも基本中の基本である「所得税」について解説します。

所得は10種類に分けられる

「所得税」とは、その名の通り「“所得”に応じて徴収される税金」のことです。

“所得”と“収入”の区別がついていない人も少なくありませんが、本来この両者はまったく違うもの。“所得”とはあくまでも所得税を決定するためのベースとなる数字です。

サラリーマンであれば給与が自分の手元に来る前に所得税を徴収されてしまいますので(源泉徴収、いわゆる「天引き」)、あまり自分が税金を納めているという感覚はないかもしれません。むしろ自分が毎月いくらの所得税を納めているかを把握している人は少ないでしょう。

日頃はあまり意識することもないこの“所得”が、実は「どんな形で収入を得るか」によって10種類に分かれていることをご存知でしょうか。

10種類の所得とは以下の通りです。

| 給与所得 | 勤め先からもらう給料や賞与などの所得 |

|---|---|

| 事業所得 | 自営業者が自らが行う事業から生じる所得(商業・工業・農業など) |

| 不動産所得 | 不動産・土地の上に存する権利などから生じる所得 |

| 利子所得 | 預貯金の利子、公社債投信の収益の分配などから生じる所得 |

| 配当所得 | 株式の配当、投資信託の収益の分配などから生じる所得 |

| 退職所得 | 退職金や確定拠出年金などの退職によって受ける所得 |

| 譲渡所得 | 不動産などの固定資産や上場株式等を売った所得 |

| 一時所得 | 継続的ではない収入から生じる所得(満期保険金など) |

| 山林所得 | 山林を伐採して売ったり、又は立木のまま売った所得 |

| 雑所得 | 年金などの公的年金等、原稿料や印税等から生じる所得 |

家賃収入は「不動産所得」

なぜ所得はこのように細かく分けられているのでしょうか。

それは、所得の種類によって税負担に変化をつけないと不公平と考えられているからです。

例えば、「退職所得」は長年働いたことに対する報奨金の意味合いが強い所得です。一方「利子所得」に労力はあまり必要ありません。この両者に対して同じ税負担を強いるのは、さすがに不公平な気がします。ですから「退職所得」は、他の所得と比べると税負担が少なくなるような処置がとられているわけです。

この中で不動産投資に関係してくるのが、家賃収入に該当する「不動産所得」と、不動産を売却した場合の「譲渡所得」です。

「譲渡所得」に関しては不動産売買に関わるコストと併せて改めて解説することとし、今回は「不動産所得」にスポットを当ててみたいと思います。

「不動産所得」に対してはどのように所得税が計算されるのでしょうか。

「総合課税」と「分離課税」

上で説明した10種類の所得。これらは「総合課税」と「分離課税」という二つのグループに分類することができます。

「総合課税」とは、その所得だけでなく他の所得と合算して税額を求めるもの。「分離課税」とは、それとは逆に単独で計算して税額が決まるものと理解すれば良いでしょう。

10種類の所得を「総合課税」と「分離課税」の二つのグループに分けると次のようになります。

| 総合課税 |

給与所得 |

|---|---|

| 分離課税 |

利子所得 |

ご覧の通り、「不動産所得」は総合課税に分類されますので、家賃収入はそれ単独でなく、サラリーマンであれば「給与所得」と、自営業者であれば「事業所得」と合算されて税額を計算するというのがルールとなります。

このことはつまり、例え同じ額の家賃収入があったとしても、実際に手元に残る金額は他の所得の状況によって大きく異なるということを意味しています。

家賃収入は「超過累進税率」の標的に?

なぜそのような現象が起こってしまうのでしょうか。

それは、所得税には「超過累進税率」という仕組みが採用されているからです。

「超過累進税率」とは、その人の所得金額によって税率が変わってくるという制度。一言で言ってしまえば、所得の高い人ほど税率が高く、その分税負担が重くなるルールとなっています。

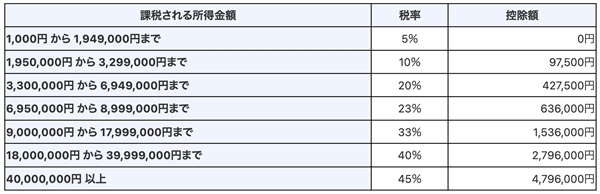

2022 年11月現在、所得税の税率は上の表のようになっています(国税庁サイトより抜粋)。

所得が高くなるほど税率が上がっていくのが一目瞭然です。所得が195万円以下であれば税率が「5%」であるのに対し、所得が4,000万円を超える場合は「45%」にまで跳ね上がっています。

税の上での“平等”というのは非常に難しい問題で明確な答を出すのが難しいのですが、「高所得者には税金を多く負担してもらおう」というのが超過累進税率の基本的な考え方と言えるでしょう。

手元に残るお金が全然違う!

この超過累進税率の表に従えば、例えば180万円の不動産所得があった場合でも、他の所得の状況によって手元に残るお金はまったく変わってきてしまいます。

簡単に計算してみましょう。

仮に他の所得が一切ないということであれば、不動産所得にかかる税率は「5%」。それに加えて48万円の基礎控除が適用されますから、他の所得控除を考慮しないとすれば税額は「(180万円−48万円)×5%=6.6万円」で済みます。

しかし、給与などの他の所得が900万円を超えるようなケースでは税率が「33%」となり、基礎を始めとする各種控除も他の所得から差し引かれていますから、税額は「180万円×33%=59.4万円」となってしまいます。

なんと所得税率の違いで、手元に残る金額に約53万円もの差がついてしまうのです。

不動産所得の総額が180万円のうちの53万円ですから、割合としてはほぼ30%です。同じ金額の家賃収入だとしても、これでは両者の事業計画には大きな違いが生じてしまうでしょう。

こうして具体的な数字で考えてみると、不動産投資において「所得税」の影響がいかに大きいかがよくわかります。

大家業に税金の知識は不可欠と心得よ!

私の経験上、「不動産所得」だけで生計を立てている人はそう多くないと思います。

いわゆる“サラリーマン大家”のように会社員をしながら兼業で賃貸経営を行っている方も多いですし、専業で大家業を営むような事業規模になると、今度は“法人化”した方が税制的なメリットが大きいからです(この場合は法人からの役員報酬ですので「給与所得」となります)。

ですから、あまり「不動産所得」単体で所得税を計算しても意味がなく、ほとんどのケースで他の所得との兼ね合いで税負担が決まってくるということになるでしょう。

さらに言えば、「不動産所得」の計算の基になる経費をどの程度見込めるかは物件の状況等によっても違いますし、所得税を納めた後には住民税のことも考えなくてはいけません。

つまり、どのような家賃収入であれ、実際の税引き後のキャッシュフローはまさにケースバイケース。自分の手元にどれだけのお金が残るかは、結局は自分で計算するしかないのです。

こうした税金の知識を身につけておかないと、せっかくの賃貸経営も「思ったより儲からないな」とボヤきたくなるような結果になるかもしれません。最悪の場合、毎月の家賃は入ってきているのにキャッシュフローがマイナスになる事態を招いてしまうこともあるでしょう。

「税金」と聞くとそれだけで苦手意識を持つ方も多いかも知れませんが、「敵を知り己を知れば百戦殆うからず」の言葉もあります。“不動産投資”や“賃貸経営”で成功したいのであれば、「税金」の知識は不可欠と心得ましょう。